宏观形势:美国大选落下帷幕,共和党同时控制参议院和众议院。美联储主席鲍威尔周四表示经济和就业市场稳健,联储并不急于降息。10月美国通胀符合预期,我们判断近期通胀反弹仍是暂时性的,而非去通胀进程出现反转。但联储的谨慎态度暗示未来或放慢降息步伐,以衡量通胀和经济前景。10月欧央行会议纪要显示其对经济增长的担忧增加,市场预计未来将持续降息。中国内地增量政策推动国内10月经济出现积极迹象。以旧换新政策发力,10月社会消费品零售总额同比录得4.8%,为年内次高值。一揽子政策提振信心,商品房销售录得今年以来最大幅度改善。但房地产投资当月跌幅再度扩大,政策落地可能需要时日。香港经济增长动能持续放缓。日本第三季度居民消费增长超预期,日元贬值加剧对输入型通胀的担忧,日央行行长下周的发言值得关注。马来西亚经济继续保持稳健增长。澳洲劳动力市场仍未出现明显放松,澳联储短期开启降息周期可能性不大。

金融市场:货币市场方面,周内美港息差逐渐收窄,离岸人民币流动性收紧,各期限CNH HIBOR整体上行,离-在岸人民币利差大幅走阔。债券市场方面,美国大选落地后中资美元债与点心债发行回暖,美债收益率上行带动其收益率走高,在岸-离岸国债利差负向扩大。外汇市场方面,美元持续走高带动离岸人民币周内站稳至7.2上方,若未来美元增长动能减缓,离-在岸人民币汇差或将小幅收窄。权益市场方面,本周主动型外资基金持续流出香港股市,受资金流出影响,本周港股波动大于A股,恒生指数跌重新回到9月末水平。

美国10月CPI同比增长2.6%,持平预期,高于前值2.4%;核心CPI同比3.3%,持平预期与前值。能源价格通缩同比收窄是CPI反弹的主要原因,其他分项变化不大。我们估算住房通胀同比在2024年第四季度短暂反弹后,2025年第一季度将再度回落,表明近期的通胀反弹仍是暂时性的,而非去通胀进程出现反转。美联储主席鲍威尔周四表示经济仍较坚挺、就业市场稳健、通胀仍高于2%的目标,联储并不急于降息。市场对12月降息25个基点的预期在周三CPI数据公布后增加至80%以上,但在鲍威尔的表态后下滑至60%左右。美国大选落下帷幕,特朗普和共和党大获全胜,同时控制参议院和众议院。虽然鲍威尔称评估特朗普提出的减税、增加关税等影响需要时间,但本周特朗普交易持续,市场也持续降低对未来降息的预期。10月美国零售销售环比增长0.4%,略高于预期0.3%。联储的谨慎态度可能暗示其可能在未来暂停降息,放慢降息步伐,以衡量通胀和经济前景。欧洲央行 10 月会议纪要显示,对经济增长的担忧已占据上风,大多数官员预计通胀持续降温,市场预计欧央行未来将持续降息。

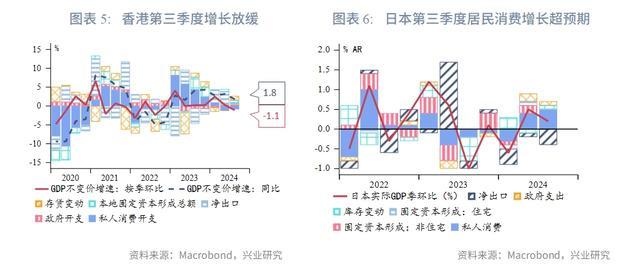

中国:增量政策推动国内10月经济出现积极迹象。投资方面,10月固定资产投资平稳增长,当月同比录得3.4%。基建投资保持韧性,制造业投资增速延续回升。房地产投资当月跌幅再度扩大,但商品房销售录得今年以来最大幅度改善。以旧换新政策发力,10月社会消费品零售总额同比录得4.8%,为年内次高值。工业增加值同比录得5.3%,较上月下降0.1个百分点。服务业生产指数 同比录得6.3%,刷新年内最高值,主要得益于10 月股市成交量大幅上升、金融业生产指数走高的拉动。香港经济增长动能持续放缓。最新的第三季度本地生产总值(GDP)环比意外收缩1.1%,低于第二季度0.4%的环比增长率。同比增速也从第二季度的3.2%放缓至 1.8%。从组成部分来看,居民消费是主要拖累,从第二季度开始,连续两个季度小幅萎缩。固定投资继续扩张,但同比增速放缓至 3.7%。政府支出增速相对稳定。外需是拉动香港经济的主要动能,但第三季度的贡献也稍有下滑,与近期出口增速放缓一致。

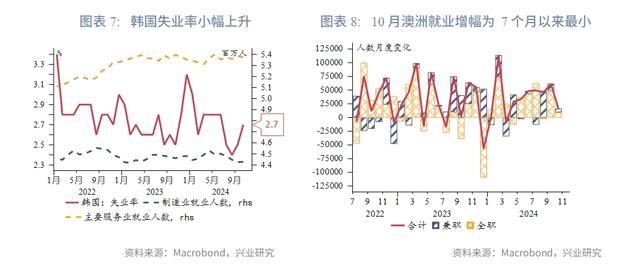

日韩:日本第三季度实际GDP环比增速从0.7%下滑至0.2%。虽然净出口拖累GDP 0.4个百分点,高于比预期0.1个百分点。但居民消费出人意料的强劲,为GDP环比增长贡献0.5个百分点。9月创纪录的名义工资增速支持消费增长。同时,最近日元的大幅贬值也引起了对输入型通胀的担忧。日本央行行长下周一将公开讲话,市场将关注日本央行是否未来再次加息。韩国10 月份的失业率略高于预期,从 9 月份的 2.5%升至 2.7%(市场共识为 2.6%)。 失业率自 8 月份以来一直呈上升趋势,表明劳动力市场正在逐渐疲软。制造业和建筑业的就业岗位小幅增加。但批发与零售业、运输和金融等主要服务业则减少了就业岗位。总体而言,国内经济持续疲软,预计韩国央行的政策重心会转向支持国内经济。但韩元的再次疲软和私人债务的高企将限制韩国央行的降息步伐。

东南亚:马来西亚经济继续保持稳健增长,第三季度实际GDP同比增长5.3%,略低于第二季度的5.9%,但仍高于第一季度的4.2%。第三季度GDP增长主要由出口和私人投资推动,国际油价下行导致净出口对经济仍起负向拖累作用。积极的劳动力市场和持续的政策支持也推动居民消费增长。前三季度整体来看,马来西亚经济在全球需求复苏、国内消费和投资增加的推动下表现仍超出预期。

澳洲:劳动力市场仍未出现明显放松,澳联储短期开启降息周期的可能性不大。2024年第三季度的工资价格指数同比增速从第二季度的4.1%下滑至3.5%。自2024年7月1日起,最低工资从去年的5.75%下调至3.75%,这也促进了工资同比增速下滑。10月就业人口增幅为1.59万人,远低于9月的6.13万人,为7个月以来最小增幅,低于市场预期。就业参与率从创纪录的67.2%下滑至67.1%,导致失业率连续第5个月稳定在4.1%。

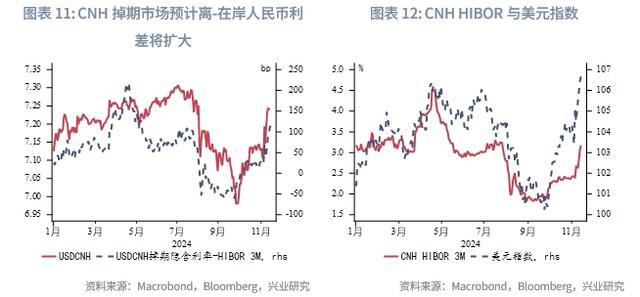

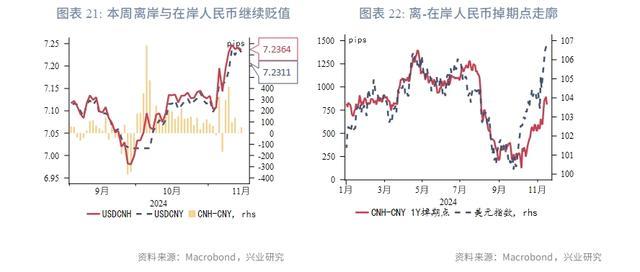

本周一隔夜HIBOR大幅上升至4.48%,随后有所下行,而3个月HIBOR本周受美元影响有所上行,周内美港息差逐渐收窄。本周离岸人民币持续贬值,离岸人民币流动性收紧,各期限CNH HIBOR整体上行,离-在岸人民币利差大幅走阔。

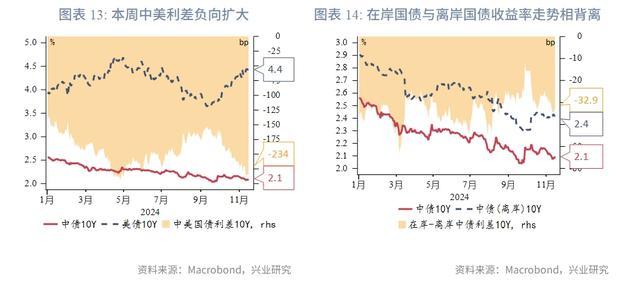

一级市场方面,周内共计定价11只中资美元债与27只点心债,多为金融债与政府债,发行金额分别为53亿美元与116亿人民币,受美国大选结果落地影响,本周发行情况回暖。二级市场方面,本周美债收益率有所上行,受此影响中资美元债与点心债收益率上行,在岸-离岸国债利差负向扩大。中资美元债信用利差和离岸人民币信用利差小幅震荡。

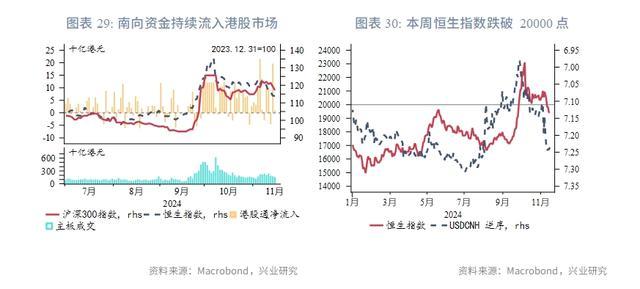

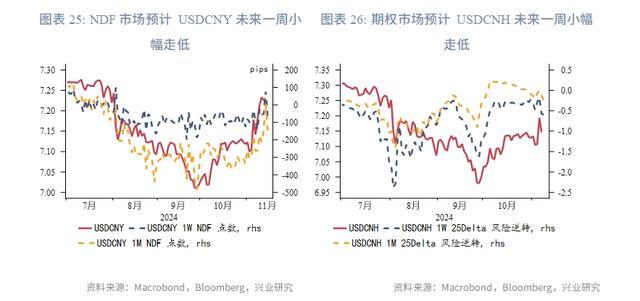

本周“特朗普交易”热度持续,美元指数在周四盘中冲上107,随后有所回落,受此影响,USDCNY和USDCNH在周内站稳至7.2上方,USDCNH周三开盘下滑,或由于在岸中间价强于预期。若未来一周美元增长动能减缓,离-在岸人民币汇差或将小幅收窄,USDCNH未来一周冲至7.3略有难度。

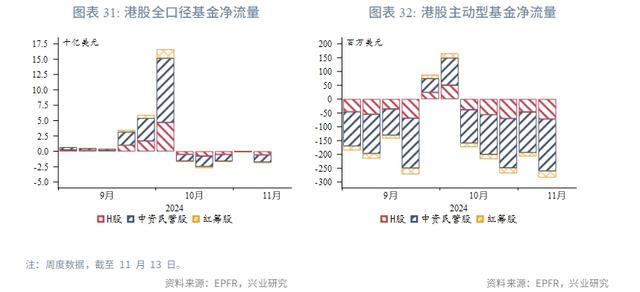

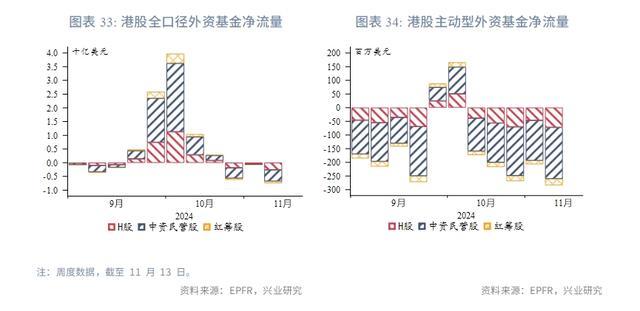

根据EPFR口径,本周主动型外资基金持续流出香港股市,其中中资民营股的流出金额最大,而南下资金持续流入香港股市。受美元持续强势带动的资金流出影响,本周港股波动大于A股,恒生指数跌破20000点,重新回到9月末水平。